연금을 크게 나누면 세제적격연금(세금 공제)과 세제비적격연금이 있다.

연금저축펀드와 개인형 IRP(Individual Retirement Pension)는 세제적격연금으로 통틀어 연금계좌라고 부른다.

세제비적격연금에는 연금보험, 종신보험, 변역연금 등 보험사 상품들이 있다.(비추천!!)

계좌 개설

공통점

- 스마트폰을 통해 간편하게 개설할 수 있다.

- 은행과 증권사를 통해 계좌를 개설할 수 있다.

연금저축

- 증권사와 은행이 제공하는 대표적인 세액공제용 연금상품이다.

- '연금저축'이란 네 글자가 반드시 들어가야 한다.

- 나이에 관계없이 누구나 개설 가능하다.

IRP

- 근로자퇴직급여보장법에 근거하여 만들어진 개인형 퇴직연금 중 하나이다.

- 소득이 있는 사람만 개설 가능하며, 소득이 없어져도 계좌는 유지된다.

- 퇴직금 수령용 또는 개인 저축용을 선택한다. 두 가지 목적을 만족해서 사용할 수도 있다.

저축금

- 자유롭게 입금이 가능하며, 자동으로 국세청에 보고되어 세액 공제를 받을 수 있다.

- 연간 납입 한도는 연금저축과 IRP를 모두 합쳐 총 1,800만 원이다.

납입한도 설정이란?

저축할 수 있는 최대 금액을 설정하는 것으로 반드시 넣어야 하는 금액은 아니다.

한도는 다시 설정할 수 있다.

투자 가능 상품

먼저 모든 증권사가 연금저축과 IRP, ISA 적립금을 ETF에 투자할 수 있도록 서비스를 제공하는 것은 아니며 국내 증시에 상장된 주식과 ETF에만 투자할 수 있다.

연금저축

- 현금, 연금펀드, ETF

- 파생형 ETF(레버리지, 인버스)를 제외한 대부분의 ETF를 매수할 수 있다.

- 다양한 ETF를 담은 글로벌 자산배분 포트폴리오에 적합하다.

IRP

- 현금성 자산, 예금(예금자보험 가능), 저축은행 예금, 우체국 예금, ELB, 개별채권, 펀드, ELS, ETF, 인프라펀드, 부동산 펀드

- 현금 입금이 되면 뭐라도 매수해야 한다.

- 원리금보장을 해주는 ELB, RP 같은 상품도 매수 가능하다.

- 레버리지 ETF, 인버스 ETF , 선물지수 추종 ETF 안된다.

- 예금이나 리츠를 섞고자 하는 투자자한테는 IRP가 더 좋다.

- 위험자산은 계좌에 70%만 가능하다.

- 원리금 보장상품을 담은 보수적 투자, 배당을 주는 자산을 담은 포트폴리오에 적합하다.

연금펀드 구별법

이름에 ‘연금’이 들어가 있다. 펀드 이름 끝에 P, P-e, S-P 가 들어간다.

퇴직연금용 펀드 구별법

이름에 ‘퇴직연금’이 들어가 있다. 펀드 이름 끝에 C-Pe2, C-Re, C-Pre가 들어간다.

과세이연

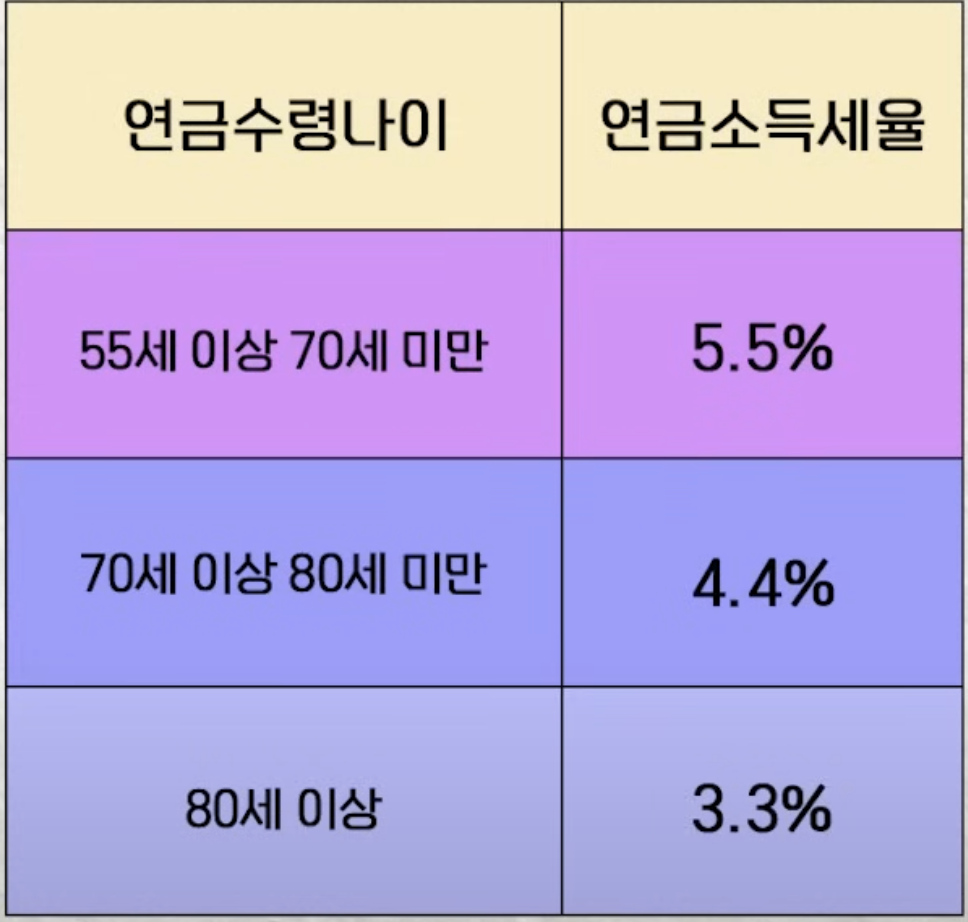

금융자산을 사고팔 때 발생하는 이자소득세 15.4%, 배당소득세 15.4%를 내는 대신 연금수령할 때 연금소득세로 미뤄준다.

연금소득세는 3.3 ~ 5.5% 정도이다. 세금을 안 내는 금액만큼 더 큰 원금으로 복리효과를 누릴 수 있다.

세액공제

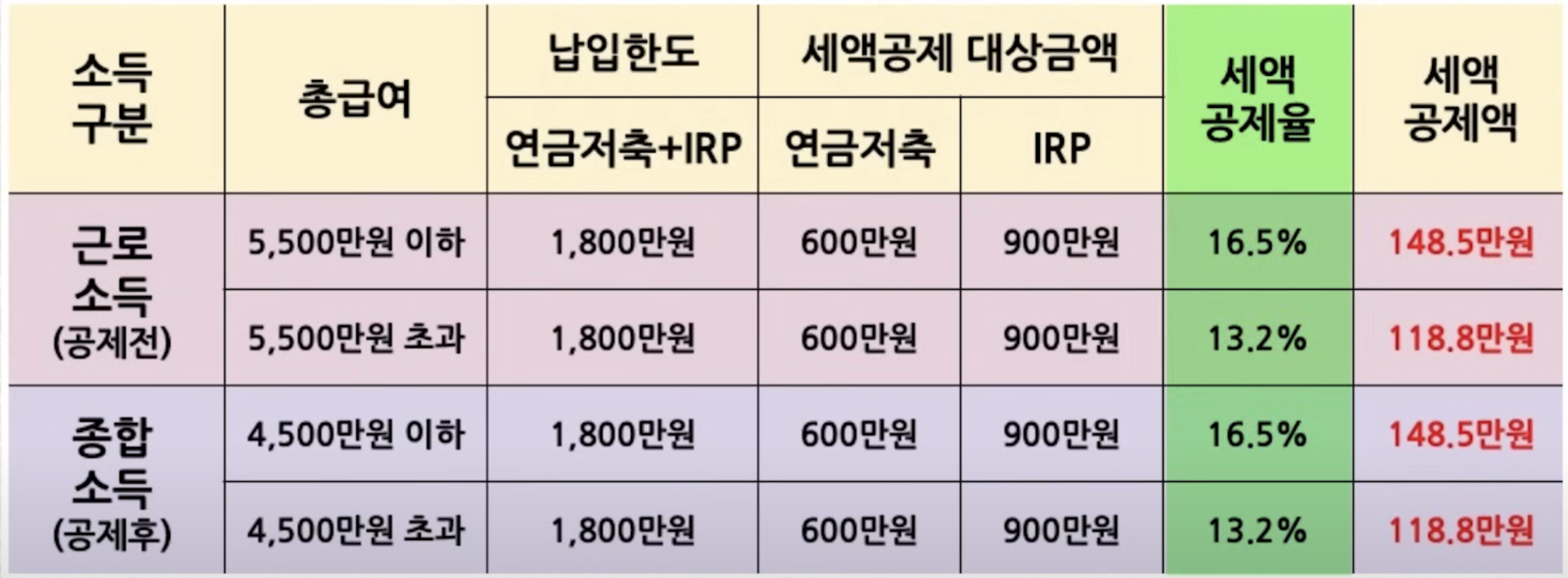

- 근로자는 연말정산, 사업자는 종합소득신고를 통해 모든 연금저축과 IRP의 입금액을 합산하여 소득세에 대해서 세액공제 및 환급을 받을 수 있다. (지방소득세 포함)

- 납입 한도는 1,800만 원이지만 세액 공제한도는 조금 다르다. 연금저축과 IRP를 통틀어 900만 원을 세액공제받을 수 있으며 연금 저축은 600만 원까지 세액공제를 받을 수 있다.

즉, 연금저축이 없는 사람이 IRP를 만들면 900만원까지 세액공제를 받을 수 있고 연금저축을 이미 600만 원 부은 사람이 IRP를 연다면 300만 원만 더 세액공제를 받을 수 있다. - 가장 혜택이 큰 경우는 연금저축 600만 원 & IRP 300만 원이다.

중도인출

연금저축

- 계좌를 해지하지 않고 출금이 가능하며, 세액공제를 받지 않은 금액은 세금 없이 출금할 수 있다.

- 세액공제받은 돈 + 수익금에서 16.5% 기타 소득세 떼고 출금한다.

- 환금성이 높아 목돈이 필요한 사회초년생에게 적합하다.

IRP

- 법적으로 정해진 사유에 해당되어야 출금 가능하다.

- 무주택자의 주택구매, 무주택자의 전월세 보증금

- 근로자 및 부양가족의 6개월 이상 요양

- 근로자의 파산선고, 근로자의 개인회생

- 천재지변

- 특정 사유(주택 구매, 요양, 파산, 개인회생 등)가 아니라면 계좌 해지 시 16.5%의 기타 소득세가 발생한다.

- 환금성이 낮아 중년생 이상에게 적합하다.

담보 대출

연금저축

- 담보대출이 비교적 잘되는 편이다.

- 스마트폰 앱으로 가능하다.

- 한도는 입금액의 50 ~ 60%

- 금리조건이 괜찮은 편이다.

- 서비스를 하지 않는 증권사가 있다.

- ETF가 들어있으면 안 되는 곳도 있다.

IRP

- 거의 안된다고 보면 된다.

- 준비 중인 증권사가 있다고 한다.

해지 시 고려사항

- 연금이 아닌 형태(10년 이상 분할로 지급)로 받게 되면 무조건 해지이다.

- 55세가 지나도 연금의 형태가 아니라면 해지다.

- 해지 시에는 세액공제를 받은 금액과 투자 수익에 대한 기타 소득세가 발생한다.

연금 수령

- 연금 수령은 55세 이상부터 가능하 55세가 임박하거나 지난 후 5년이 경과해야 신청 가능하다.

- 연금 수령 시에도 계좌는 계속해서 운용되며, 시장이 상승하는 경우 수령금액은 증가한다.

'금융' 카테고리의 다른 글

| 신용부도스왑(CDS)에 대한 이해 (0) | 2024.02.09 |

|---|---|

| RP와 발행어음에 대한 이해 (0) | 2024.02.09 |

| 코픽스(COFIX) 금리에 대한 이해 (0) | 2024.02.06 |

| JEPI에 대한 이해 (0) | 2024.02.01 |

| ISA 계좌에 대한 이해(2024년 개정) (0) | 2024.01.28 |